Avec l’évolution du numérique, les besoins et les attentes des clients ne cessent de croître. Pour satisfaire les clients et rentabiliser leurs investissements, les banques sont appelées à innover. Autrement dit, elles doivent adapter leurs stratégies aux nouveaux standards. Pour être plus lucides et agiles, elles doivent digitaliser leurs processus et être en mesure d’utiliser le big data.

Pour un stockage plus efficace de leurs données, elles pourront se tourner vers le Cloud Computing. En quoi cette technologie peut-elle contribuer à la digitalisation des services bancaires ? C’est ce que vous découvrirez dans la suite de cet article.

Le secteur bancaire passe au numérique

Les banques se sont tournées vers le numérique en raison des nombreux changements qui s’opèrent dans la vie des clients depuis l’avènement d’Internet. De nos jours, la plupart des clients des banques sont hyperconnectés et ils préfèrent effectuer toutes leurs tâches quotidiennes par mobile et en ligne. De plus, Internet leur simplifie la tâche en leur permettant de se renseigner aisément sur les différentes offres disponibles en ligne. Dès lors, ils peuvent jouer sur la concurrence (les banques digitales) pour dénicher la meilleure offre.

Ainsi, pour profiter aussi des avantages qu’offre la transition numérique (gain de temps, meilleure rentabilité…), certaines banques ont commencé à investir dans le digital. Les investissements dans le développement numérique se sont fait remarquer par la mise en place de la signature électronique, la création de plateformes sociales, de sites vitrine, d’applications mobiles bancaires et d’appareils personnalisés pour les collaborateurs des banques (ordinateurs portatifs, applications tierces sur tablettes, etc.).

En dehors de ces réalisations, on remarque également la généralisation des centres d’appels (service client accessible par téléphone, par mail…) et la mise en place d’agences en ligne. En outre, pour concurrencer les banques digitales, les banques classiques ont aussi amélioré leurs offres ainsi que la qualité de leurs services bancaires. Pour la personnalisation des profils clients et l’optimisation de l’expérience client, les banques ont désormais recours au Big Data.

Les enjeux du Big Data pour les banques

Le Big Data est à la fois une technologie et une solution qui convient au problème de gestion de données auquel sont confrontés les conseillers des banques. Les banques gèrent une quantité non négligeable d’informations relatives aux clients. Elles ont également l’obligation de les conserver sur plusieurs années pour se conformer aux exigences de la loi.

Toutefois, pour arriver à traduire ces données en connaissances significatives (bien sûr dans le respect du RGPD), elles auront besoin de recourir au Big Data. En effet, cet outil informatique permettra aux banques d’être plus concurrentielles. D’une part, il permet aux institutions financières d’avoir accès aux technologies « disruptives », dont la Blockchain, l’intelligence artificielle et l’Internet des objets. D’autre part, il offre aux banques une nouvelle solution de stockage grâce au cloud computing. En transférant leurs données sur une plateforme de cloud, celles-ci peuvent avoir désormais une vue à 360 degrés de chaque client.

Grâce au Big Data, les institutions financières pourront déterminer avec précision les failles à combler pour atteindre un meilleur niveau de service et pour innover dans les offres à proposer aux clients. En plus d’améliorer l’expérience client, cette solution permettra aussi aux banques de créer de la valeur ajoutée et de réduire la fraude bancaire, ce qui aura un impact sur leur rentabilité.

Les avantages du Cloud Computing dans la digitalisation des banques

Pour gérer efficacement les risques relatifs à la transition numérique et pour être plus agiles, les banques auront besoin de mettre en place des plateformes informatiques abordables. Dans ce cas, déployer le Cloud Computing leur sera très utile.

Cloud Computing : définition et fonctionnement

Lorsqu’on parle du Cloud Computing, on fait allusion à un processus qui consiste à stocker des ressources configurables et à accéder à ces données directement en ligne. Autrement dit, vous n’utilisez pas directement le disque dur d’un ordinateur pour le stockage et l’utilisation de vos informations, mais internet lui-même. Ainsi, il n’y a pas de stockage local sur un disque dur ni le lancement des programmes depuis ce dernier, tout se fait via le web. Pour avoir un espace Cloud Computing, les banques doivent souscrire un abonnement chez un fournisseur d’accès.

Les avantages du Cloud Computing pour les services bancaires

L’utilisation de l’informatique en nuage offre de nombreux avantages aux banques. En effet, avec cette technologie, le travail à distance entre collaborateurs sera une partie de plaisir. En utilisant des espaces et des plateformes de travail partagés, les collaborateurs pourront communiquer et partager librement des informations. De plus, les tâches complexes seront plus faciles à effectuer en raison de la puissance des serveurs virtuels du Cloud.

En plus de leur permettre de partager des données en temps réel, le Cloud Computing leur permettra également d’accéder à des logiciels payants grâce au système de facturation à l’usage. Aussi, les coûts des services informatiques et des data centers seront proportionnels à l’utilisation. Grâce au système de reprise d’activité et de haute disponibilité que proposent les fournisseurs d’accès, la circulation des données sera plus fluide et sans interruption.

Par ailleurs, avec le Cloud Computing, l’externalisation ou la dématérialisation sera optimale, car les opérations de maintenance et de mises à jour seront prises en charge par le fournisseur de Cloud. L’un des principaux avantages est que cette technologie permettra aux banques de réaliser des économies non négligeables. Elles n’ont plus besoin d’acheter du matériel physique trop onéreux ni de s’occuper de la gestion des serveurs.

Enfin, le recours à cette technologie permettra non seulement aux banques de développer de nouveaux projets d’envergure, mais aussi de limiter les pertes accidentelles de données. Même en cas de perte d’informations, vous pourrez toujours récupérer vos données, car des sauvegardes de ces dernières sont effectuées de façon périodique et régulière.

Cloud public, privé ou hybride : lequel choisir ?

Chez la plupart des fournisseurs d’accès, on retrouve trois catégories de services cloud à savoir : Cloud privé, Cloud public et Cloud hybride. Chacun de ces services à ses spécificités et ses avantages.

Cloud privé

Le Cloud privé est souvent dédié à une société unique. L’infrastructure représentant le cloud peut être gérée par un tiers ou encore en interne. Ce type de Cloud permet un accès libre à l’interface de contrôle. L’allocation des ressources informatiques se fait à la demande de l’équipe gestionnaire.

Le plus souvent, la gestion de ce service de Cloud, le stockage et l’analyse des informations stockées sont automatisés. Concernant la sécurité du système, les fournisseurs construisent l’infrastructure en fonction des besoins de la société.

Cloud public

Pour bénéficier des services d’un Cloud public, les institutions bancaires n’ont pas besoin d’investir dans l’achat de matériel, d’infrastructure, ni de logiciels, car c’est le fournisseur qui prend en charge tout. Le travail du fournisseur est de permettre aux utilisateurs d’utiliser les fonctionnalités du Cloud Computing via Internet. En retour, les clients règlent leurs factures en fonction de la bande passante consommée, des cycles CPU et aussi du stockage.

Toutefois, le Cloud public conviendra moins aux banques, car les services sont accessibles sur demande et c’est également un tiers qui s’occupe de la gestion. La sécurisation des informations pourrait être remise en cause.

Cloud hybride

Le Cloud hybride est la combinaison des deux précédents modèles. Ce service de Cloud est très intéressant en ce sens que les institutions bancaires peuvent utiliser le Cloud privé pour le traitement des tâches importantes et le Cloud public pour les opérations nécessitant une extension des ressources. Ainsi, le Cloud hybride permet la création d’un environnement unifié, automatisé et évolutif.

En optant pour ce type de service, les banques pourront profiter des infrastructures du Cloud public tout en gardant un contrôle total sur leurs données. Avec ce modèle de Cloud, la portabilité des données, des services et des applications est plus facile.

Contacter NetExplorer pour tirer profit du Cloud Computing

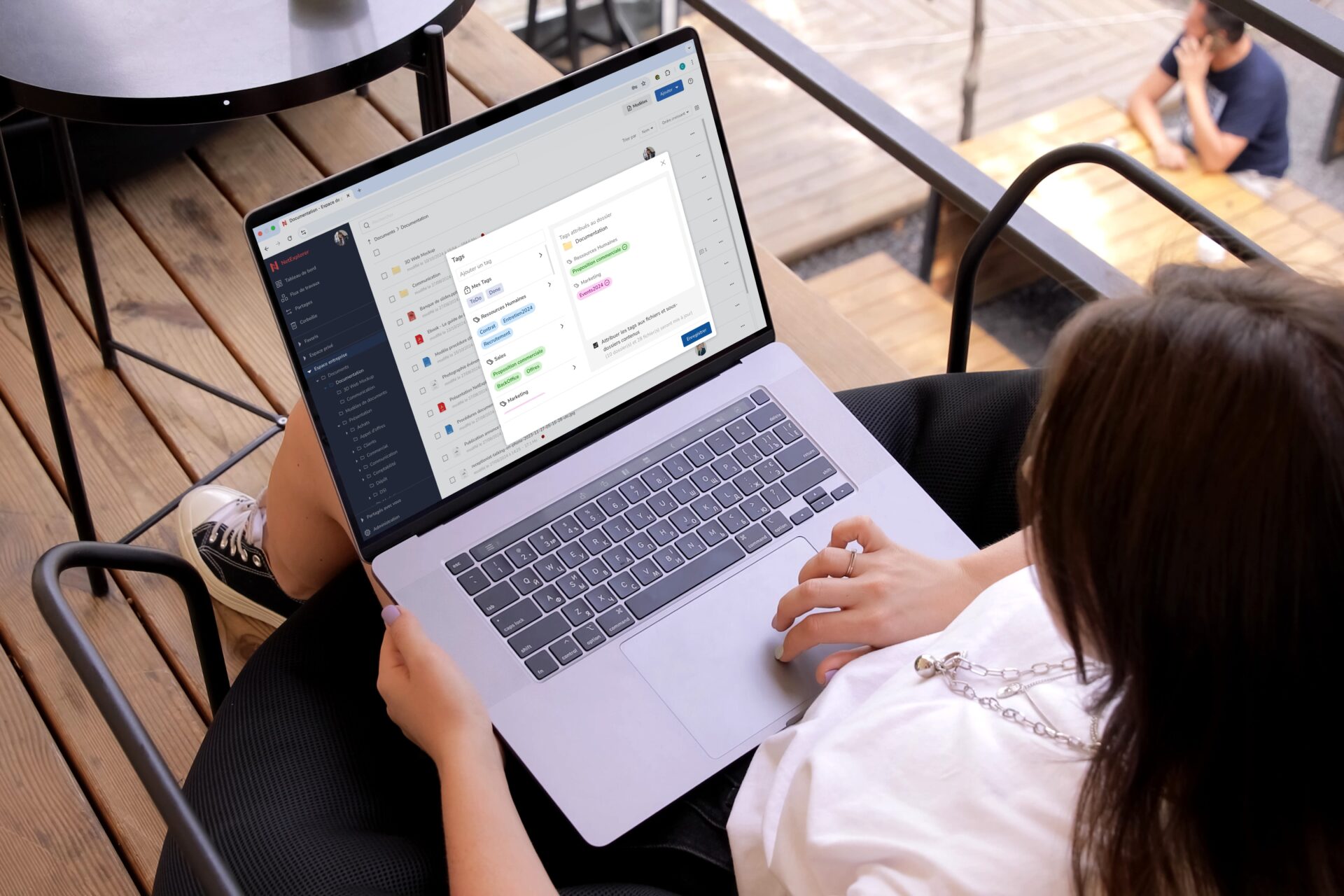

Il existe plusieurs fournisseurs d’accès et parmi les meilleurs, on retrouve NetExplorer. Notre plateforme offre aux banques et aux agences d’assurance une solution sur mesure de partage de fichiers sécurisés. Avec NetExplorer, les intervenants dans une même institution bancaire pourront collaborer aisément, et ce, en temps réel.

Grâce à notre solution Cloud Computing, les banques pourront regrouper leurs fichiers, stocker leurs données et échanger sur une seule et unique plateforme de collaboration. Le tout de manière sécurisée, car nos services sont certifiés PCI DSS. NetExplorer détient une certification PCI DSS de niveau 3.

En plus de cette certification, des audits de sécurité sont réalisés par trimestre sur la plateforme personnelle des banques. Ainsi, NetExplorer sera d’une grande utilité dans la transition numérique des institutions financières.